公司理财精要_无担保小额贷款

据有关媒体报道,在2018年的A股行情展望中,蓝筹和消费股或将继续引领市场前行,所以,在2018年的投资配置中,大家可以重点关注一下,下面看看2018低估的蓝筹股和消费股铿锵前行的具体报道。

2018低估的蓝筹股和消费股铿锵前行

2017年已经是过去式,过去一年中A股的一九分化、小市值策略失灵,以贵州茅台为代表的优质蓝筹则领涨市场,彰显了价值投资理念正实实在在地落实到A股上。站在2无担保小额贷款018年的门槛上,A股又有哪些机公司理财精要遇?

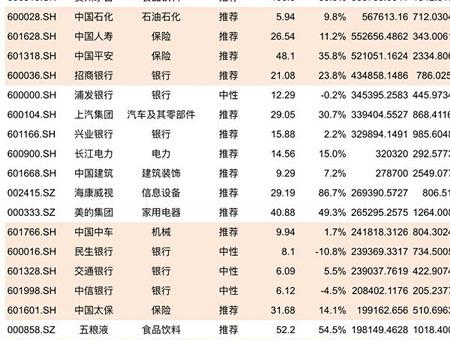

多位公募、私募业内人士向《红周刊》表示,在2018年宏观经济保持稳定的预期趋于一致的前提下,A股高度分化的整体格局不会改变,蓝筹股的驱动逻辑将从估值修复切换到业绩增长,以银行保险为核心的大金融、以白酒医药家电龙头为代表的消费升级概念将是市场的主基调,作为A股的核心资产,继续引领市场震荡前行。

中国经济正在从重化工业拉动向高端制造业、服务业拉动的阶段过渡,而未来主导因素将转向工业高级化和服务业扩张的拉动,高端制造业和消无担保小额贷款费升级势不可挡。

金融板块作为一个强周期行业,目前银行/保险公司理财精要股的估值还没有泡沫化。此外,消费升级概念也被看好,譬如大型白酒企业、医药/医疗行业的业绩增长确定性也很大。

宏观经济保持稳健 企业业绩回升可期

刚刚过去的2017年是中国经济不平凡的一年,中国经济延续了2016年以来的筑底走势、重心抬升,年度GDP增速有望达到6.8%、高于2016年的6.7%。美国、欧洲多国经济增速亦创出金融危机以来新高,受此利无担保小额贷款好刺激,多国股市在2017年接连创出新高。各大投行对2018年的全球经济继续保持乐观,高盛、摩根士丹利、JP摩根对201公司理财精要8年全球GDP增速的预期分别为4%、3.8%、3.2%,高于2017年的3.7%、3.6%、3.2%;就国内而言,“十九大”指出“我国经济已由高速增长阶段转向高质量发展阶段”,不久前召开的中央经济工作会议也表示,推动高质量发展是当前和今后一个时期确定发展思路,表明GDP滑坡的风险已基本消弭,2018年中国经济将保持稳速增长的态势。各界对中国2018年的宏观经济预测也高无担保小额贷款度一致,高盛、摩根士丹利、JP摩根对GDP的预测均为6.5%。

“自2016年4月开始,我们的基本判断是中国经济的下行周期已经结束,未来将是4-5年公司理财精要的上行周期阶段。本轮上行并不会突出表现在GDP增速上,但是会比较显著地体现在企业盈利和ROE的回升上。”华安基金投资研究部高级总监杨明向《红周刊》记者表示,中国经济正在从重化工业拉动向高端制造业、服务业拉动的阶段过渡,清理重化工业景气消退的冲击是过去几年经济下行的主导因素,而未来主导因素将转向工业高级化和服务业扩张的拉动,高无担保小额贷款端制造业和消费升级势不可挡。

总体而言,2018年国内宏观经济将稳中有进,但也需警惕内外两方面的风险。杨明向《红周刊》记者称,2018年国内的主要风险是通胀,“CPI和PPI春节后可能开始回升公司理财精要,2018年通胀形势会继续发酵,核心原因在于过剩产能和库存出清后供求缺口趋势性逆转,叠加劳动力红利继续消退形成物价上行压力”,如通胀超预期,可能形成滞胀,进而刺激货币政策紧缩、资本市场面临全面调整的风险;外部风险方面,美国经济已进入景气后期,随着工资增长逐渐加速和美联储缩表进程加快无担保小额贷款,以及特朗普政府的变数加大,处于高位的美股存在着显著回调的风险,并将传染到A股和港股。

此外,恒普金融基金张忠良告诉《红周刊》记者,“受2015年IPO小高峰、以及2016-2017年减持政策推迟减持洪峰的影响,这一压力将在2018年释公司理财精要放,A股面临空前的解禁压力”,据华安基金的数据,2018年全年预计有4万亿元市值的解禁规模,仅次于2009年的4.9万亿元、2010年的5.1万亿元的解禁规模,其中2018上半年解禁就有2.5万亿元,接近2017全年规模。

无担保小额贷款 分化继续 业绩为王

宏观环境的稳定,有助于A股价值投资风格的继续生长。获得2017年新财富策略组第一名的海通证券首席策略分析师荀玉根认为,2018年A股的投资核心是“价值龙头携手成长龙头”。就行业而言,随着企业盈利回升、自主品牌崛起,消费白马仍公司理财精要有配置价值,预计2018年白酒板块的净利润同比增速为25%、家电板块同比增速为25%;大金融板块方面,荀玉根预计,2018年银行股的净利润增速为10%、高于2017年,保险股2018年净利润增速无担保小额贷款更是有望达到45%、远高于2017年10%左右的增速,且公募基金对大金融的配置仓位较低、有着较大的提升空间。他表示,美国银行业的ROE仅8%、PB为1.3倍,“四大国有行才1倍左右PB,ROE维持13%-14%左右”,A股银行股的估值还有修复空间;此外,以品牌化、服务化为核心的消费升级概念也受到荀玉根的看好,其中龙头企业、新零售企业、医疗公司理财精要服务和创新药行业将优先受益于国内的城市化和消费升级。

杨明向《红周刊》记者表示:“我对2018年的市场并不悲观,但与2017年相比,投无担保小额贷款资的难度有所上升。首先从基本面看,2018年保持宏观经济稳中向好的状态,但受到通胀以及资管新规去杠杆等因素造成的压力,流动性会比较紧张;从市场层面看,优质股票在2017年已经涨了很多,估值已经不算便宜。”落实到选股上,“我们不会拘泥于具体行业和板块,而是从两端来考虑,一端是宏观经济和政策,另一端则是自下而上的选股。2018年的投资逻辑是在经济回暖的市场环境下,去寻找价值尚未充分体现公司理财精要的行业和个股。具体来说,2017年涨幅较大的蓝筹/成长股,一部分在经历了近期的调整后,已回调到位;得益于银无担保小额贷款行资产质量好转、息差逐渐稳定,金融股也有投资机会,而且金融股的估值也整体偏低;此外,目前大家对经济看法还比较谨慎,如果2018年经济表现好于市场预期,周期股的业绩就会有超预期表现。”

机构多路径掘金绩优股

多位私募基金经理也表达了类似的观点。“我们2018年的A股策略跟2017年是一致的,核心还是发掘有基本面支撑、业绩有望持续改善的企业,同时寻找新兴行业中的潜公司理财精要在龙头股;就流动性而言,我们2018年更青睐市值中上、流动性好无担保小额贷款的个股,中小创缺乏整体性的投资机会,总之,2018年A股依旧是分化的行情、结构化的投资机会。”格雷资产总经理张可兴向《红周刊》进一步阐述,2018年将会在2017年的基础上进一步分化,绩优股领涨的局面不会改变,但驱动有所不同,“2017年蓝筹普涨的核心逻辑是估值回归,目前蓝筹股估值已基本回到合理水平,2018年的驱动将切换到业绩增长,即比如某公司ROE增长10%,那么股价也会上涨差不多的幅度,而缺乏业绩的蓝筹股整体上将呈现宽幅震荡的走势。”

张可兴表示公司理财精要,目前A股中的低估无担保小额贷款值股票已经非常少了,“就行业/主题而言,我们主要看好消费升级主线,尤其是企业具有提价权、消费者对价格不敏感的龙头品牌,譬如大型白酒企业;另外,国内互联网行业的垄断局面还未完全形成、仍然存在较大的发展空间,我们还看好互联网行业中的潜在龙头股;医药/医疗行业的业绩增长确定性也很大。”

深圳广汇缘资产管理有限公司总经理赵鹏认为,2017年领涨股的共同点就是低估值,“性价比越高的股票,上涨预期越大,2018年这一逻辑也会延续,资金还会寻找估值洼地”。

赵鹏表示,“以2017无担保小额贷款年纳入MSCI为标志,A股已进入全球定价时代”,从与国外成熟市场的估值差的角度来看,外资眼中的A股股票池基本都是市值500亿元以上的公司,2018年市值低于100亿元的公司蕴含的壳价值会继续缩水,1000亿元以上市值的蓝筹股经过一年多上涨后,2018年的整体收益会比2017年下降,但个别股票还是有绝对收益。谈到大金融板块,赵鹏认为,金融板块作为一个强周期行业,目前银行/保险股的估值还没有泡沫化,“譬如保险股龙头中国平安,目前1.2的动态PEV并不算贵;银行股的发展则根本上受制于宏观经济,在宏观经济无担保小额贷款企稳的前提下,银行股由于杠杆效应,呆坏账率低的公司理财精要 银行率先受益,目前有些银行股估值仍然低于1倍PB,也是可以接受的”。

“总之,我们认为,2018年的投资核心是寻找低估值和确定性,只要公司业务有壁垒、增长确定性强,估值也没有达到高位,就会受到资金的青睐。”赵鹏表示。

以上就是2018低估的蓝筹股和消费股铿锵前行的相关报道,总的来说,如果蓝筹股的估值没有达到一定的高位,就可能会受到投资者的青睐,所以持续关注低估蓝筹和消费股吧,更多股市精彩资讯,欢迎关注破雷财无担保小额贷款经网网。

相关推荐:

白马蓝筹股值得投资吗?该怎么投资?

2018年蓝筹股走向何方?

2018年蓝筹股投资策略分析